2025-04-27

IDOPRESS

2025-04-27

IDOPRESS

最早被关税风暴波及的,竟是MNC。而他们,已经开始了反击。反击的方式,是努力将制药产能搬回美国本土,至少从最新发布的未来投资计划看,是这样。

几天前,总部位于瑞士巴塞尔的罗氏表示,将在未来五年内向美国投资500亿美元。这笔巨额投资将用来建设1座研发中心和2座制造基地,并升级一些列原有的制造、分销、研发基地。具体而言,罗氏将在马萨诸塞州新建一座研发中心,专注于人工智能(AI)研究,并作为公司心血管、肾脏及代谢疾病研究项目的核心枢纽;在宾夕法尼亚州建设一座基因疗法制造工厂,并对肯塔基州、印第安纳州、新泽西州、俄勒冈州、亚利桑那州和加利福尼亚州的药品与诊断产品制造、分销及研发基地进行扩建与升级;在印第安纳州新建一座连续血糖监测技术生产基地,并在未公开选址的区域建设减肥药物制造中心。

此前,罗氏公司在美国拥有13个生产基地和15个研发基地,涵盖制药和诊断业务。罗氏指出,一旦所有新增和扩建的生产能力投入使用,罗氏从美国出口的药品将超过其进口的药品。

超1500亿美元的美国梦会成真吗?

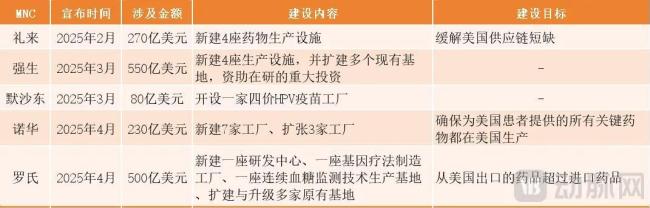

实际上,罗氏此举并非个例。短短数月间,多家总部位于美国和美国之外的MNC,相继宣布了重金投资美国的未来计划,涉及金额超1500亿美元。

最开始是总部位于美国境内的几家MNC宣布了投资回流的消息。

2025年2月,总部位于美国印第安纳州的礼来,率先发力,宣布投资270亿美元在美国新建四座药物生产设施。据官网介绍,在计划投资的四个生产基地中,三个基地将专注于生产活性药物成分以及进一步强化供应链,以缓解美国供应链的短缺,例如减肥药Zepbound和糖尿病治疗药物Mounjaro的活性成分替尔泊肽,第四个生产基地则聚焦未来注射疗法。也就是说,礼来打响了“投资美国”的第一枪。

紧随其后的是总部位于美国新泽西州的强生。2025年3月,强生宣布将在未来四年内对其美国的制药和医疗技术业务投入超过550亿美元。与前四年相比,这意味着投资增加了25%,并建立在2017年减税和就业法案通过后公司已经提高的美国投资水平之上。

其中,强生在北卡罗来纳州威尔逊市新建的一座新型生物制品制造工厂,已经正式破土动工。计划总投资20亿美元。这间工厂将支持生产用于治疗癌症、自身免疫性疾病和神经疾病的下一代疗法。

此外,总部同样位于美国新泽西州的默沙东也在3月宣布,将在北卡罗来纳州开设一家生产四价HPV疫苗的工厂。默沙东计划在原有工厂的基础上进行扩建,预计追加投资10亿美元,。目标产能覆盖全球需求30%。默沙东表示,这间工厂工厂始建于2004年,目前已拥有1000多名员工,去年生产7000多万剂疫苗,包括预防水痘、麻疹、风疹等多种疫苗产品。同时,默沙东计划到2028年,在美投资80亿美元。

时间到了4月,总部设在美国之外的MNC也纷纷宣布类似的布局。

除了前述罗氏公布500亿美元投资计划外,4月初,总部同样位于瑞士巴塞尔的诺华,也宣布了重仓美国的投资计划。按照计划,诺华将在未来5年内,在美国投资230亿美元建设基础设施,使生产能力覆盖原料药和生物制剂原料药,以及二次生产和包装等,确保诺华为美国患者提供的所有关键药物都将在美国生产。

具体而言,诺华计划在美国新建7家工厂,包括3个专注于生物制剂原料药、制剂产品、医疗器械组装与包装,1个专注于化学原料药、口服固体制剂及包装,2个放射性配体疗法(RLT)生产基地,1个生物医学研究创新中心。其中,新建在加州圣地亚哥的生物医学研究创新中心,规划投资11亿美元,预计2028年-2029年间落成,其将作为诺华在美国西海岸的生物医学研究中心,与现有的美国马萨诸塞州剑桥、瑞士巴塞尔中心形成协同。此外,诺华还将对现有的3家工厂进行扩张,分别为印第安纳州印第安纳波利斯、新泽西州米尔本及加州卡尔斯巴德的3个RLT生产基地。

究其原因,在制造业回归的美国新政引导下,重仓美国几乎被外界视为各大MNC交出的投名状。自美国新任总统特朗普自上任以来,一直在向制药企业施压,要求将药品生产转移到美国。据彭博社报道,2月22日,特朗普在私人会议上警告制药商,关税即将实施,并表示公司应该努力将海外制造业回迁到美国。

不过,在前述总金额超1500亿美元的投资计划中,除了涉及原有生产基地升级、扩建部分可以较快落地外,大多数要到2028年前后才落地。而除了强生在北卡罗来纳州威尔逊市新建的新型生物制品制造工厂已经动工外,更多的研发中心、工厂尚处于选址阶段。换言之,相比对全球制药产能格局的切实影响,这些投资计划更多是代表了MNC对美国市场的高度重视。

潜藏的深刻变革

值得注意的是,这场堪称史诗级的全球制药产能大迁徙计划,发生在几个大背景下。这些背景深刻影响着全球制药产业格局,并且持续多年。

第一,市场规则推动下,全球制药产能持续流出美国本土。此前,美国曾是全球最大的原料药生产国。随着利润率下降、环保标准提升、监管规则趋严,原料药生产能力逐渐向中国、爱尔兰、德国、印度等地转移。目前,中国已经成为全球最大的原料药出口国,占美国原料药供应的73%。尤其是在美国仿制药市场中,进口原料药的依赖度更是高达90%。

在这个过程中,但过去20年间,跨国药企纷纷关闭在美国的制造工厂,将部分高端药品的研发和生产外包至其他市场。比如,2007年,辉瑞关闭在纽约和内布拉斯加州的2个工厂及密歇根的研发机构,3年后,又关闭在美国和波多黎各的8个工厂;诺华则在2014年关闭位于美国的一家工厂,将当时的心脏病药物Diovan和抗疟疾药物Coartem产能迁出。

制药产能流出美国,是MNC在市场规则下做出的自主选择,客观上提升了全球制药产业的效率。MNC通过将制造环节转移所节省下来的资金,从而更集中地投入到研发端,加速制药产业技术的迭代升级,而承接这部分产能的发展中市场,也得以培育自身的制药生态。

第二,现阶段,美国医药市场高度依赖全球外包供应链。在美国本土,制药企业通常专注于药物研发,而生产环节则通过CMO、CDMO等外包组织来完成。数据显示,2020年,美国大型制药企业的研发外包率达到40%-45%,而一些Biotech的研发、生产外包率更是高达90%。

这背后的原因在于,美国医药的人力、合规成本极高。一直以来,美国的制药成本是全球最高的之一,这使得在美国生产药品的成本远高于其他国家或地区。同时,美国的药品审批程序繁琐且耗时长,导致许多企业选择在监管环境更为友好的国家进行研发和生产。外包组织的规模效益可以在一定程度上帮助制药企业对冲这部分成本。而MNC大举回流美国,无疑会打破这种规模效益下的平稳格局。

当然,从投资计划到工厂投产,还有很长的路要走。眼下的1500亿美元投资计划,究竟会在多大程度上影响MNC的产能分布,还未可知。新建制药工厂涉及设计、土建、设备安装到FDA检验、工人培训等一系列复杂流程,历时5~10年。数据显示,大多数制药企业需要7~8年才能走完工厂从计划到投产的过程。而这个过程中,制药企业面临持续投资的压力。据美国药品研究与制造商协会统计,新建一家制药工厂的成本,通常在20亿美元左右。

从这个意义上讲,MNC在此时大举回流,是颇为反常的举动,并且短期内很难对全球制药产业产生实质性影响。但实际上,这种投资回流的内生驱动力并不弱。这就不能不讨论全球制药产业的另一个大背景,即眼下,美国仍是全球最重要的重磅新药商业化策源地。而重磅新药在MNC的长期增长中,至关重要。MNC也不得不在短期效率和长期效率中,做出选择。

一方面,美国是全球新药开发的主要中心,约50%-60%的世界新药研发项目与美国直接相关。数据显示,美国开发的新药数量占全球新药开发总量的43.7%,并且在分子实体药物方面也处于领先地位。另一方面,在美国,新药定价的自主程度很高,并且高价新药得以被庞大的商业医保体系覆盖,为创新药提供了巨大的利润空间。这也吸引了全球药企将新药首先在美国上市。例如,美国市场对创新药的定价远高于其他国家或地区。比如,对于同款新药,美国市场定价可能3+4倍于欧洲市场,更可能高达6~7倍于中国市场。此外,美国市场是全球最大的药品市场,占全球销售额的近40%。

换言之,尽管投资回流,是MNC在贸易规则调整的重压下,不得不拿出真金白银来示好的无奈举动。但如果这种规则的变化持续下去,全球制药市场将出现相当深刻的变化。

医药外包的至暗时刻

如果说被关税风暴首先席卷的MNC,可以在第一时间找到反击的方式,被风暴波及的另一个制药细分领域,则现在更加无奈。

在各大MNC高调宣布回流美国的计划前,MNC就已经纷纷开始自建产能。比如,诺和诺德以165亿美元收购Catalent,阿斯利康计划在美国马里兰州投资3亿美元建设工厂。通过自建工厂,减少了对外包机构的依赖,掌握更多的供应链自主权。

这背后的原因很多。一方面,随着创新药和生物药需求的快速增长,以及专利到期后仿制药市场的竞争加剧,一些特定的制药产能逐渐变得紧缺,MNC通过自建产能或并购CDMO企业,可以更好地掌控供应链,增强自主性和灵活性。另一方面,创新疗法的兴起,让生产过程变得更复杂。比如,ADC、细胞治疗等技术,对产能的要求更高。MNC自建产能,可以在一定程度上更好地支持这些创新药物的研发和商业化。

而这种悄然的变化,加之MNC大举回流美国,将CDMO企业,尤其是国内的CDMO企业推向至暗时刻。

最直观的冲击,是订单减少。一直以来,国内CDMO行业对MNC订单的依赖程度很高。以国内CDMO龙头药明生物为例,每年有一半以上的订单来自海外市场。一旦MNC在美国增设的产能投产,将直接影响企业的市场份额。随之而来的,则是成本上升和竞争加剧。由于MNC的订单减少,国内CDMO企业将不得不通过提高自身服务质量和降低成本来维持竞争力,这可能进一步加剧行业内的价格战,由此引发行业的洗牌。

在这个过程中,不少国内CDMO也尝试自救。比如,部分CDMO已经开始探索“合作研发+定制生产”的新型服务模式,并涉足CRO业务以拓展服务范围,为制药企业提供一站式的外包服务。同时,国内监管环境的变化,也为CDMO企业的发展提供了新的机遇。比如,国家药监局正在优化境外药品转国内生产的注册程序,这有助于CDMO吸引更多MNC的订单。当然,这些措施更多是带来CDMO行业经营环境的长期改善。短期内,CDMO似乎很难找出行之有效的反击策略。

关税风暴中,MNC率先被波及。而超1500亿美元的投资回流狂欢,帮助MNC找到了出口。这种真金白银的表态,短期内帮MNC拿到了与美国市场博弈的入场券,或者在更长期内改变全球制药市场的竞争格局。但留给CDMO的难题,却变得更难解了。

(责任编辑:zx0600)